Учебная работа. Реферат: Современные платежные системы 2

ВВЕДЕНИЕ

Сразу с изобретением средств как абстрактного представления ценности, сформировались и разные платежные системы. Но, со временем число методов абстрактного представления ценности росло, и любой виток развития экономики привносил в эту область новейшие элементы, обеспечивая тем развитие и систем проведения платежей. Начав с бартера, общество прошло через введение банкнот, платежных поручений, чеков, а в крайнее время к тому же кредитных карт, и, в конце концов, вступило в эру электрических платежных систем. Быстрое развитие электрической коммерции привело к разработке огромного количества самых разных электрических платежных систем, многофункциональные способности которых повсевременно расширяются и усложняются. Спецы предвещают, что до стабилизации рынка и установления на нем тривиальных фаворитов, тенденция роста числа предложений сохранится.

Присутствующие сейчас на рынке электрические платежные системы можно поделить на ряд категорий — как по поставщикам, так и согласно особенностям реализации. Любая категория имеет собственных фаворитов и аутсайдеров, но пока ясно, что компаний, доминирующих на всем рынке в целом, еще нет, а наличные средства, чеки и настоящие пластмассовые карты обширно употребляются параллельно своим электрическим аналогам. Банки же обычно аккуратны к тестам с разными новенькими решениями. Тем не наименее, ожидается, что денежные университеты сыграют решающую роль в признании этих решений рынком электрических платежных систем. Животрепещущими пока остаются трудности сохранности в электрических системах, обычно являющиеся одним из главных вопросцев денежного бизнеса. Не считая того, для всех этих предложений пока не разработана твердая система эталонов, которые так же воздействовали бы на развитие и принятие электрических платежных систем. Пока организационная часть данной отрасли находится в стадии становления, и ее участки еще нуждаются в суровой защите.

Тема 1. структура И ОБЩИЕ ПРИНЦИПЫ ОРГАНИЗАЦИИ ПЛАТЕЖНОЙ СИСТЕМЫ

____________________________________________________________

1.1. понятие платежной системы.

1.2. Главные элементы платежной системы.

1.3. Систематизация платежных систем.

1.4. Базы организации безналичных расчетов.

1.5. Требования к современных платежным системам.

1.6. систематизация безналичных платежных инструментов.

____________________________________________________________

1.1. понятие платежной системы

Платежная система

—

Аспектами платежной системы, нормально отвечающей потребностям экономики, является оперативность и скорость проведения платежей, степень автоматизации и надежность системы расчетов, также уровень риска банковских операций.

Главными задачками, стоящими перед платежной системой, являются последующие:

· бесперебойность, сохранность и эффективность функционирования;

· надежность и крепкость, гарантирующие отсутствие срывов либо полного выхода из строя системы платежей;

· эффективность, обеспечивающая резвый экономичный и четкий выход потока операций;

· справедливый подход.

Главными функциями платежной системы являются урегулирование и зачет долговых обязанностей участников платежного оборота, организация отношений меж субъектами платежной системы по поводу перевода валютных средств, которые регулируются едиными правилами и эталонами.

Роль платежной системы заключается в убыстрении расчетов, чему содействует реализация концепции расчетов в режиме настоящего времени и оформление расчетно-клиринговой инфраструктуры денежно-финансового рынка.

Иерархическую структуру платежной системы графически можно представить в виде пирамиды. В основании ее находятся хозяйствующие субъекты, чья ежедневная деятельность в критериях рыночной экономики невозможна без платежных обязанностей. Последующий уровень состоит из высокоспециализированных брокерских и дилерских компаний. И, в конце концов, на самой верхушке находится Центральный 1.2. Главные элементы платежной системы.

Главные элементы платежной системы:

1. субъекты;

2. объект – средства как средство платежа;

3. принципы и эталоны, обеспечивающие организационное единство системы;

4. платежный механизм (методы, формы, способы и технологии расчетов);

5. расчетно-платежные комплексы.

Главными участниками платежной системы являются:

· центральный банк;

· коммерческие банки;

· небанковские учреждения, включая клиринговые и расчетные центры.

Принципы платежной системы

Безналичный платежный оборот в стране организуется на базе определенных принципов. Принципы организации расчетов — основополагающие начала их проведения. Соблюдение принципов в совокупы дозволяет обеспечить соответствие расчетов предъявляемым требованиям: своевременности, надежности, эффективности.

1. правовой режим воплощения расчетов — Штатский Кодекс и др.законы;

2. воплощение расчетов по банковским счетам — наличие крайних как у получателя, так и плательщика — нужная предпосылка расчетов;

3. воплощение расчетов лишь с согласия плательщика, не считая случаев по закону о безакцептном списании;

4. поддержание ликвидности на уровне, обеспечивающем бесперебойное функционирование системы расчетов;

5. срочность платежа — по заключенному договору.

Списание валютных средств со счета осуществляется банком на основании распоряжения клиента. Без распоряжения клиента списание валютных средств, находящихся на счете, допускается по решению суда, также в вариантах, установленных законом либо предусмотренных контрактом меж банком и клиентом.

При наличии на счете валютных средств, сумма которых достаточна для ублажения всех требований, предъявленных к счету, списание этих средств со счета осуществляется в порядке поступления распоряжений клиента и остальных документов на списание (календарная очередность), если другое не предвидено законом.

При дефицитности валютных средств на счете для ублажения всех предъявленных к нему требований списание валютных средств осуществляется в последующей очередности:

Группы очередности:

1) исполняются документы по выдаче средств о возмещении вреда, причиненного жизни и здоровью + алименты;

2) выплаты выходных пособий и оплата труда;

3) отчисления в пенсионный фонд, мед. ужас;

4) платежи в бюджет и внебюджетные фонды;

5) остальные требования;

6) в порядке очередности.

6. обоюдный контроль участников расчетов;

7. имущественная ответственность участников за соблюдением договорных критерий.

1.3. систематизация платежных систем

Платежные системы можно систематизировать по последующим признакам:

По иерархии, либо степени подчинения.

Различаются системы

, где любая группа участников нижнего уровня устанавливает отношения с одним участником наиболее высочайшего ранга, а крайние подчиняются одному центру, и

, где отдельные связи меж участниками могут устанавливаться независимо от всех других.

По условиям приема участников.

Есть системы с равными требованиями и схожим доступом для всех участников, которые делятся на главных и второстепенных, неизменных и временных, больших и маленьких.

По порядку резервирования средств.

В одних вариантах платежные операции выполняются лишь опосля подготовительного депонирования средств участниками на отдельных счетах, а в остальных этого не требуется, другими словами расчеты начинаются с нуля. Валютные переводы

могут быть кредитовыми и дебетовыми. При

— плательщик поручает банку перевести его средства получателю. При

— зачинателем платежа выступает получатель, поручающий банку перевести средства плательщика, обычно с подготовительного разрешения крайнего.

По способам получения окончательного расчета

. тут можно выделить последующие варианты.

1. валовые, либо брутто-расчеты;

2. незапятнанные, либо нетто-расчеты.

Набросок 1 – систематизация платежных систем

а) В согласовании с каждым платежным поручением либо требованием проводится отдельная операция. Платежи исполняются поочередно по мере их поступления в течение всего денька. Эта система просит больше ликвидных средств. Определяют два главных вида таковых систем:

— системы, при которых валовые расчеты по операциям могут проводиться лишь при наличии достаточного количества средств на расчетном счете. Если остаток недостающий, то платежное поручение подлежит возврату и становится в очередь;

— системы, при которых расчеты выполняются в режиме настоящего времени, невзирая на то, что нужные средства могут отсутствовать в моментах воплощения, другими словами, разрешается овердрафт. системы валовых расчетов в режиме настоящего времени либо системы перевода больших сумм платежей работают с внедрением развитой сети телекоммуникаций.

б) системы, дозволяющие провести взаимозачеты (клиринг) меж участниками. Обоюдные требования кредиторов и обязательства должников погашаются, а платежи осуществляются только на разницу. Потому схема расчета, основанная на взаимозачете, известна как нетто-расчет (расчет на незапятанной базе). Эту систему употребляют для обработки розничных платежей. Проведение платежей осуществляется последующим образом: в течение определенного отрезка времени требования и обязательства скапливаются, потом в определенное время выполняются расчеты лишь по обязанностям, подлежащим обоюдному зачету. Такие взаиморасчеты могут выполняться меж 2-мя (двухсторонний взаимозачет) либо несколькими участниками системы (многосторнний взаимозачет). Для воплощения клиринговых расчетов кредитные учреждения делают межбанковские организации — расчетные (клиринговые) палаты. Концентрация платежей в клиринговых палатах дозволяет существенно уменьшить баланс платежей и общую сумму обращающихся платежных средств. Клиринговая палата обязана иметь счет в «расчетном» банке (как правило, ЦБ), через который проводится окончательный расчет.

:

— без подготовительного депонирования средств участников клирингового центра, где агентам клиринга является день производит окончательные расчеты по клирингу и уведомляет банки-участники по мере необходимости подкрепления их корреспондентских счетов в клиринговом учреждении.

По размерам сумм и срочности платежей.

Различаются системы, где все платежи выполняются на равных критериях, независимо от суммы и срока, и системы перевода больших и маленьких сумм, также срочных платежей. На нынешний денек существует, по последней мере, три модели перевода больших сумм платежей:

1. Система валовых расчетов, управляемая Центральным банком страны без предоставления кредитов в течение рабочего денька.

2. Таковая же система, но с предоставлением дневных кредитов (на срок в несколько часов либо даже минут). При всем этом Центральный денька, даже если на счете предоставившего их банка нет достаточных средств. Обычно предполагается, что недостающая сумма будет переведена банком на этот счет до конца рабочего денька.

3. Система отсроченных незапятнанных расчетов, которые выполняются не по мере поступления всякого платежа, а в установленные периоды времени в течение денька. В промежутках меж этими периодами либо во время их платежи меж банками засчитываются на многосторонней базе и сводятся в одно незапятнанное обязательство по любому банку, которое подлежит погашению в расчетное время.

Системы же маленьких валютных переводов в главном удовлетворяют потребностям в платежах компаний, бизнесменов и личных лиц при осуществлении обычных экономических операций. Их можно свести к двум типам: постоянные и нерегулярные.

— это те, которые осуществляются повсевременно, при этом нередко на одну и ту же сумму (к примеру, коммунальные платежи и страховые взносы).

— это платежи по операциям, которые осуществляются время от времени. Не считая того, их размер повсевременно изменяется. Это сначала системы безналичных расчетов населения, в том числе при помощи пластмассовых карт.

По способности предоставления кредита.

Одни системы межбанковских расчетов предугадывают автоматическое прекращение расчетных операций при временном недочете средств на счетах участников, в остальных может быть предоставление кредита на относительно недлинные сроки.

Так, платежная система Банка Рф, являющаяся в целом децентрализованной системой, обеспечивает воплощение расчетов по платежам в рублях с внедрением средств, хранящихся на счетах в Банке Рф. Платежная система Банка Рф является валовой системой, т.е. расчеты по всем платежам проводятся по счетам участников на персональной базе. Организационная структура Банка Рф отражает региональное деление Рф: в любом регионе Рф действуют территориальные учреждения Банка Рф, осуществляющие безналичные расчеты.

1.4. Базы организации безналичных расчетов

Безналичные расчеты — это валютные расчеты, выполняемые методом записей по счетам в банках, при которых средства списываются со счета плательщика и зачисляются на счет получателя.

Безналичный валютный оборот включает расчеты меж:

· предприятиями, учреждениями, организациями различных форм принадлежности, имеющими счета в кредитных организациях;

· юридическими и физическими лицами, банками по получению и возврату кредита;

· юридическими лицами и популяцией по выплате зарплаты, доходов по ценным бумагам;

· физическими лицами и юридическими лицами с казной страны по оплате налогов, сборов и остальных неотклонимых платежей, также по получению экономных средств.

Безналичные расчеты осуществляются по товарным и нетоварным операциям. Расчеты по товарным операциям — это расчеты за отгружаемую предприятиями продукцию, которые сопровождаются движением платежных документов и средств. Расчеты по нетоварным операциям — это расчеты с денежной системой по уплате процентов за и комиссионных с вышестоящими и иными организациями и т.д.

Зависимо от вида расчетных документов, метода платежа и организации документооборота в банке, у плательщиков и получателей средств различают последующие главные формы безналичных расчетов: расчеты платежными поручениями, аккредитивную форму расчетов, расчеты чеками, расчеты по инкассо.

Формы безналичных расчетов избираются клиентами банков без помощи других и предусматриваются в договорах, заключаемых ими со своими контрагентами.

Платежным поручением является распоряжение обладателя счета (плательщика) обслуживающему его банку перевести определенную валютную сумму на счет получателя средств. Платежными поручениями могут выполняться:

· перечисления валютных средств за поставленные продукты, выполненные работы, оказанные услуги;

· в бюджеты всех уровней и во внебюджетные фонды;

· в целях возврата кредитов (размещения депозитов) и уплаты % по ним;

· в остальных целях.

1.5. Требования к современных платежным системам

Главные задачки, которые ставятся перед современными платежными системами:

· предоставление доступных и различных платежных инструментов и услуг;

· увеличение эффективности организации расчетов;

· увеличение сопоставимости и стойкости главных частей

· денежного рынка, на которых осуществляются безналичные расчеты;

· увеличение эффективности риск-менеджмента в платежной системе;

· создание действенной системы банковского регулирования и надзора

· за функционированием платежной системы.

В согласовании с сиим безупречная платежная система обязана отвечать последующим требованиям:

· Сохранность системы обязана препятствовать воровству средств на всех шагах выполнения операции.

· Себестоимость операции обязана быть низкой для всех участников.

· Система обязана обеспечивать высочайший уровень конфиденциальности для клиента.

· Схема и реализация должны быть ординарными (не необходимо применять сложных протоколов)

· Система обязана быть открытой (протоколы и испытания программ должны быть общедоступны).

· Система обязана уметь делать операции с хоть какими толиками самой маленькой валютной единицы.

· Обязана предоставлять достаточное количество данных для целей аудита.

· Система обязана быть вольной, другими словами не иметь ограничений обладателя.

Более необходимыми элементами платежной системы, определяющими ее эффективность, являются:

· правовая база;

· платежные инструменты;

· расчетные системы.

1.6. Систематизация безналичных платежных инструментов

систематизация применяемых на практике платежных систем по способу организации проведения расчетов:

· системы, исполняющие платежи на валовой базе в режиме

· настоящего времени (ВРРВ);

· системы, исполняющие платежи на нетто базе в режиме

· дискретного (назначенного) времени;

· гибридные системы (табл.1).

Таблица 1 — систематизация платежных систем по способу организации проведения расчетов

Наименование

Модель обработки платежей

Границы внедрения

Платежные инструменты

системы ВРРВ

Валовые расчеты в режиме настоящего времени

Срочные и большие платежи

Кредитовые переводы

Нетто-системы

Нетто-расчеты в режиме дискретного времени

Массовые платежи

Все типы платежных инструментов

Гибридные системы

Валовые расчеты в режиме настоящего времени и нетто-расчеты в режиме дискретного времени

Срочные и большие платежи

Массовые платежи

Кредитовые переводы

Все типы платежных инструментов

Термину «платежные инструменты» в истинное время еще не придано сколько-либо устойчивого значения. Он не встречается ни в тексте ГК РФ

Во всех этих источниках термин «платежные инструменты» стоит рядом с определениями «пластмассовые карты», «вексель», «чек»» — другими словами с формами правового опосредования безналичных расчетов.

Под платежными инструментами понимаются средства воплощения не только лишь безналичных, да и наличных расчетов.

анализ систем, исполняющих массовые платежи, показал, что их можно поделить по типу обрабатываемых платежных инструментов на три группы:

· системы, обслуживающие платежные инструменты, выполненные на картонных носителях;

· системы, обслуживающие платежные инструменты, выполненные на электрических носителях;

· системы, обслуживающие платежные инструменты, выполненные как на картонных, так и на электрических носителях.

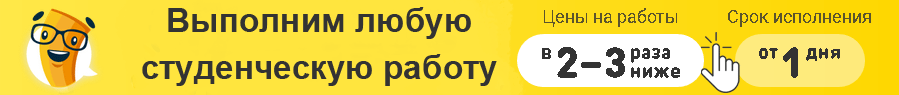

Систематизация типов безналичных инструментов, используемых в странах Евро Союза (рис. 2).

анализ требований, предъявляемых участниками расчетов к платежным инструментам, показал, что главными параметрами, характеризующими эффективность платежного инструмента, являются:

· информация о преимуществах, выгодах, издержках и рисках, присущих данному платежному инструменту;

· высочайшая доступность и обилие платежных инструментов;

· низкие пользовательские Издержки;

· высочайший уровень сохранности и надежности.

Набросок 2 — систематизация типов безналичных платежных инструментов государств ЕС

Тема 2. СОВРЕМЕННАЯ ПЛАТЕЖНАЯ СИСТЕМА РОССИИ

________________________________________________________

2.1. структура платежной системы Рф.

2.2. Правовая база регулирования платежной системы.

2.3. Платежная система Банка Рф.

2.4. Трудности платежной системы Банка Рф.

2.5. Главные направления развития платежной системы РФ (Российская Федерация — 2.1. структура платежной системы Рф.

Платежная система Рф состоит из 2-ух относительно самостоятельных системно важных частей:

— платежная система Банка Рф;

— личная платежная система.

Личная платежная система содержит в себе последующие системы расчетов кредитных организаций:

— внутрибанковские системы расчетов;

— системы расчетов через корреспондентские счета кредитных организаций, открытые друг у друга;

— системы расчетов через расчетные небанковские кредитные организации.

Центральный платежной системе Рф. Кроме того, что системы, он координирует и регулирует расчетные дела в Рф, производит мониторинг деятельности личных платежных систем, определяя главные принципы их функционирования, устанавливает правила, формы, сроки и эталоны воплощения безналичных расчетов. Не считая того, Деятельностью кредитных организаций на рынке расчетных услуг.

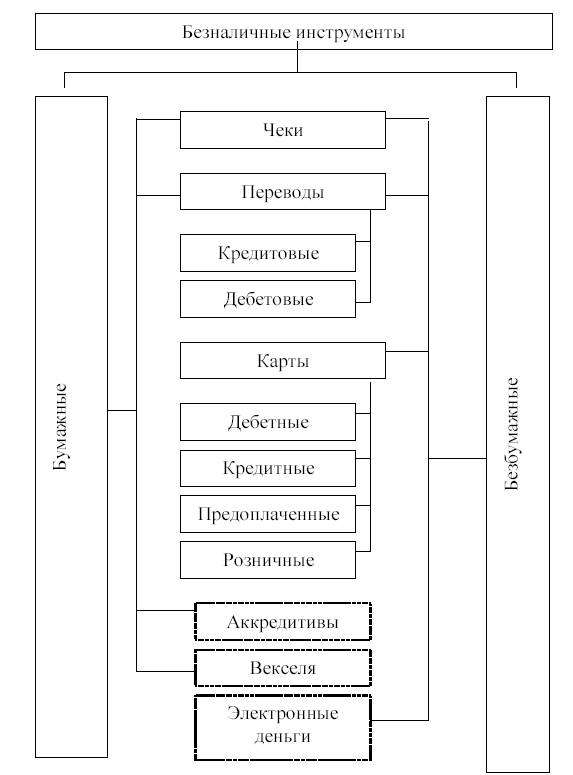

структура платежной системы изображена на рисунке 3.

Участниками платежной системы Рф являются учреждения Банка Рф, кредитные организации (банковские и небанковские) и их филиалы.

Каждой кредитной организации для воплощения расчетов через платежную систему Банка Рф в неотклонимом порядке раскрывается корреспондентский счет в учреждении Банка Рф. Кредитная организация вправе открыть корреспондентский субсчет в учреждении Банка Рф собственному филиалу. Кредитные организации и их филиалы, которым открыты корреспондентские счета в Банке Рф, являются клиентами Банка Рф. Многофилиальные кредитные организации для воплощения расчетов меж филиалами открывают особые счета межфилиальных расчетов. Межбанковские расчеты меж кредитными организациями осуществляются через корреспондентские счета, открываемые друг у друга. Отдельную платежную систему образуют расчетные небанковские кредитные организации, в каких участникам расчетов открываются счета для воплощения расчетов по клирингу. Клиентам — юридическим и физическим лицам для воплощения безналичных расчетов открываются счета в кредитных организациях, а в отдельных вариантах, установленных законодательством, юридическим лицам открываются счета в учреждениях Банка Рф.

Набросок 3 — структура платежной системы Рф

Средствами расчетов в платежной системе Банка Рф являются средства кредитных организаций на корреспондентских счетах. Внедрение для расчетов средств кредитных организаций, хранящихся на счетах неотклонимых резервов в Банке Рф, запрещено.

Личные платежные системы оживленно развиваются и ориентируются на внедрение современных технологий обработки расчетных документов, предоставление очень полных и высококачественных расчетных услуг с целью вербования клиентов. Платежные карты, в том числе карты, эмитированные кредитными организациями (банковские карты), в Рф являются платежным инвентарем для воплощения безналичных розничных платежей и получения наличных валютных средств.

2.2. Правовая база регулирования платежной системы

К правовой базе регулирования платежной системы Рф относятся:

· Штатский кодекс Русской Федерации

· федеральные законы Русской Федерации, главными из которых являются законы “О Центральном банке Русской Федерации (Банке Рф)” и “О банках и банковской деятель”, принятые в согласовании с ними нормативные акты Банка Рф,

· банковские правила.

Не считая того, платежная система Рф регулируется договорами банковского (корреспондентского) счета, заключаемыми меж Банком Рф и его клиентами, кредитными организациями и их клиентами. Обозначенные документы служат правовой основой для функционирования и предстоящего развития платежной системы Рф.

Банк Рф информирует банковское общество и общественность о конфигурациях, вносимых в нормативные акты, и дополнениях к ним, также о принимаемых решениях в направлении технической модификации платежной системы Рф.

Банк Рф повсевременно уделяет особенное внимание совершенствованию и развитию нормативной базы, обеспечивающей функционирование платежной системы Рф. В 2002 году утверждена новенькая редакция Положения Банка Рф «О безналичных расчетах в Русской Федерации» № 2-П, в какой уточнен порядок расчетов платежными требованиями, оплачиваемыми с акцептом, также дано определение окончательности и безотзывности платежей, которое дозволит исключить денежные опасности участников и обеспечить еще наиболее высшую степень надежности платежной системы. Банком Рф вместе с Министерством денег Русской Федерации и Министерством Русской Федерации по налогам и сборам в 2002 году подготавливались нормативные документы по унификации расчетных документов, реализация которых дозволит убыстрить зачисление налоговых и остальных платежей в федеральный бюджет, бюджеты остальных уровней экономной системы Русской Федерации, муниципальные внебюджетные фонды, и их перечисление на финансирование расходов бюджетов. В целях совершенствования организации наличного валютного воззвания и регулирования расчетов наличными средствами в 2002 году Банком Рф вместе с Министерством Русской Федерации по налогам и сборам давались объяснения, касающиеся установленного Банком Рф предельного размера расчетов наличными средствами меж юридическими лицами.

2.3. Платежная система Банка Рф

Системно важной и принципиальной составляющей платежной системы Рф является платежная система Банка Рф. Управляет данной системой платежной системы Банка Рф по межбанковскому переводу средств заключается в осуществлении расчетов по платежам в рублях с внедрением средств, хранящихся в Банке Рф.

Платежная система Банка Рф является валовой системой, другими словами расчеты по всем платежам проводятся по счетам участников на персональной базе.

К приоритетным фронтам деятель Банка Рф относятся развитие и повсеместное внедрение на местности Рф электрических расчетов, содействующих убыстрению прохождения платежей и обеспечению высококачественного и надежного обслуживания всех участников расчетов.

Организационная структура Банка Рф отражает региональное деление Рф: в любом регионе Русской Федерации действуют головные учреждения Банка Рф, осуществляющие безналичные расчеты.

Платежная система Банка Рф разделяется по:

· внутрирегиональные платежи,

· межрегиональные платежи;

· электрические платежи,

· платежи, совершаемые с внедрением картонной технологии.

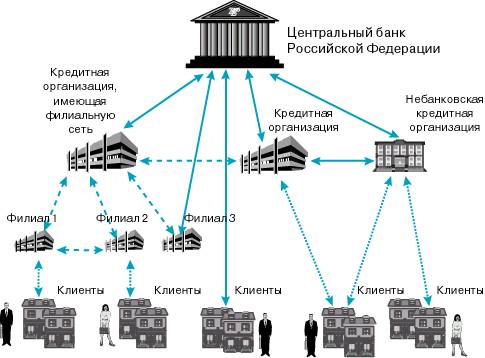

При межрегиональных электрических платежах электрические документы направляются через почтовый ящик, расположенный в Межрегиональном центре информатизации. Расчет по счетам, открытым в учреждениях Банка Рф для учета межрегиональных электрических платежей, делается по принципу “любой с каждым” (см. набросок 4).

Набросок 4 – Схема направления платежных документов и совершения межрегиональных электрических расчетов в платежной системе Банка Рф

структура потоков сообщений в платежной системе Банка Рф соответствует типу V, другими словами полная информация о платеже, включающая сведения о кредитной организации — получателе, сначало поступает в

Набросок 5 – структура потоков сообщений (V). Обработка инфы по платежам клиентов в Центре обработки инфы региона

Платежная система Банка Рф обеспечивает: дублирование программных комплексов, ограничение прав доступа к системам обработки платежей, идентификацию подписей и контроль целостности платежных документов, контроль за проведением операций, сохранность и конфиденциальность инфы, незамедлительную передачу сообщения о попытке несанкционированного доступа, передачу инфы о платежах в большей степени электрическим методом.

2.4. Трудности платежной системы Банка Рф

Проанализируем трудности платежной системы Банка Рф и пути и методы их устранения:

внедрение одной платежной системы для выполнения срочных и больших платежей и массовых платежей делает завышенную нагрузку на систему, наращивает ее опасности и препятствует увеличению скорости прохождения платежей. вкупе с тем опыт забугорных государств указывает, что массовые платежи, которые составляют в Рф около 95% от всех безналичных платежей, целенаправлено обрабатывать на нетто-основе, а срочные и большие платежи исполнять, используя системы валовых расчетов ВРРВ.

Пути: два варианта модернизации имеющейся платежной системы опосля внедрения российскей системы ВРРВ:

· создание единой государственной клиринговой палаты, которая будет обрабатывать все (региональные и межрегиональные) массовые платежи;

· создание на базе территориальных управлений Банка Рф клиринговых палат для выполнения региональных массовых платежей и одну национальную клиринговую палату для выполнения межрегиональных массовых платежей;

в истинное время фактически все продвинутые страны употребляют в платежных системах Y-образные схемы прохождения инфы, дозволяющие в критериях повсевременно увеличивающегося потока платежей наиболее правильно применять телекоммуникационные ресурсы по сопоставлению с иными схемами, а именно с V-образной схемой, которая применяется в платежной системе Банка Рф. Потому что обороты платежной системы Банка Рф повсевременно вырастают, нужно разглядеть вопросец о переходе на Y-образную схему прохождения инфы.

Одним из методов повысить эффективность управления ликвидностью расчетов является внедрение наиболее широкой номенклатуры принимаемых в залог при предоставлении кредита ценных бумаг. Центральные банки продвинутых стран принимают в залог наиболее широкий набор ценных бумаг: как государственных, так и забугорных эмитентов. Таковым образом, принятие схожей практики положительно отразится на эффективности управления ликвидностью расчетов;

имеющиеся русские нормативные акты уделяют недостающее внимание электрическим формам платежных инструментов.

Стимулирование внедрения электрических платежных инструментов дозволит не только лишь повысить доступность и надежность платежных инструментов, да и облегчит внедрение сквозных действий их обработки.

2.5. Главные направления развития платежной системы РФ

Совершенствованию платежной системы Рф будет содействовать разработка Банком Рф системы валовых расчетов, осуществляемых в режиме настоящего времени. Таковая система создана для проведения больших, срочных, приоритетных платежей, генерируемых межбанковскими рынками, рынками ценных бумаг и иными юзерами, и дозволит значительно повысить роль платежной системы Рф в обеспечении действенной работы денежных рынков и выполнить в предстоящем ее интеграцию с международными платежными системами.

Будет продолжена работа по совершенствованию тарифной политики в сфере предоставления платежной системой Рф услуг юзерам, включая органы федерального казначейства.

Предполагается выполнить разработку и внедрение унифицированных форматов электрических документов, применяемых при проведении расчетов.

Особенное внимание будет уделено мерам по совершенствованию регулирования работающих в стране личных платежных систем, обеспечивающих внутрибанковские расчеты, расчеты на базе межбанковских корреспондентских отношений и клиринговые (неттинговые) расчеты. Будет продолжено сотрудничество Банка Рф с кредитными организациями и их ассоциациями в части реформирования платежной системы.

Тема 3. РАЗВИТИЕ ПЛАТЕЖНЫХ СИСТЕМ

_______________________________________________________

3.1. электрические платежные системы, их достоинства. Тенденции в развитии платежных систем.

3.2. понятие системы электрических платежей.Участники электрический платежей. систематизация моделей электрических платежей.

3.3. системы интернет-банкинга.

3.4. Процессинговые центры электрических платежей (Интернет-эквайринг).

3.5. Электрические платежные системы.

_______________________________________________________

3.1. Электрические платежные системы, их достоинства. Тенденции в развитии платежных систем

Платёжные системы различаются от банков тем, что выпускают под валютные средства депонированные в банке либо драгоценные сплавы, помещённые в хранилище (резерв) собственные электрические платёжные средства, являющиеся обращающимися правами требования NOW. Банковские средства обмениваются на платёжные средства системы и назад.

Быстрое развитие сети веб привело к возникновению большого количества интернет-магазинов и остальных проектов оказывающих услуги конечному юзеру. Как следствие встал вопросец о методе оплаты этих продуктов/услуг. Как более обычное и комфортное средство были предложены так именуемые цифровые (электрические) средства — платежные средства, выставленные и обращаемые в электрическом виде, оборот которых гарантирует анонимность.

К концу 90-х годов XX века электрическая коммерция в Руинтернете охватила фактически все сегменты рынка: от оплаты коммунальных услуг до приобретения недвижимости, что привело к бурному развитию электрических платежных систем. Наибольшее распространение получили кредитные платежные системы, дозволяющие производить переводы валютных средств с внедрением банковских пластмассовых карт. Но, с конца 1997 года в секторе электрических платежей наметились суровые конфигурации, обусловленные возникновением сходу нескольких больших компаний, начавших оказывать услуги по осуществлению электрических платежей.

Началом отсчета развития платежных систем Рф можно считать начало 1998 года, ознаменованное возникновением PayCash. Спустя год возникла самая популярная и всераспространенная на данный момент система платежей WebMoney.

Посреди 2002 года вышло очередное знаковое событие: компанией Paycash было заключено соглашение с самой большой поисковой машиной Руинтернета yandex о запуске проекта Yandex.Средства — всепригодной платежной системы.

К концу 2002 года группой русских и украинских экономистов и программистов была сотворена система RUpay.

Имеющиеся на данный момент электрические платежные системы по типу доступа к электрическому счету можно поделить на 2 огромные группы:

· требующие установки на комп юзера доп программного обеспечения;

· платежные системы, имеющие веб-интерфейс;

Достоинства электрических платежных систем:

· доступность — хоть какой юзер имеет возможность открыть свой электрический счет;

· мобильность – вне зависимости от места собственного нахождения юзер может производить любые денежные операции со своим счетом;

· сохранность — передача инфы ведется с внедрением SSL протокола с кодовым ключом 128-bit или иными криптографическими методами;

· простота использования — для открытия и использования электрического счета не требуется особых познания;

· оперативность — перевод средств со счета на счет происходит в считанные минутки.

3.2. понятие системы электрических платежей.

Участники электрический платежей. систематизация моделей электрических платежей.

Система электрических платежей (электрическая платежная система) — система безналичных расчетов, заключения договоров и перевода средств меж торговцами и покупателями, банками и их клиентами при помощи средств электрической коммуникации с применением средств кодировки инфы и ее автоматической обработки.

веб-платежи — расчеты меж участниками Веб-коммерции (юзеры, веб-магазины, бизнес-организации, денежные организации) при покупке либо продаже продуктов и услуг через веб.

Электрические средства — платежные средства, выставленные и обращаемые в электрическом виде, хранящиеся в виде записей в специализированных системах электрических платежей и находящихся в распоряжении покупателя.

Цифровые средства — электрический аналог наличных средств, эмитированный какой-нибудь организацией. Имеют определенный номинал, имеют личные признаки (серия, номер и т. д.), элементы защиты от подделки методом заверения их цифровой подписью эмитента, хранятся в зашифрованном виде.

Платежная платформа — система сбора, обработки и передачи денежной инфы, процессинга и конкретно совершения платежей, объединяющая платежные системы и участников электрической торговли.

Электрические платежи, как и любые остальные, предугадывают наличие плательщика и получателя платежа.

Задачей платежей, как понятно, является перемещение валютной суммы от плательщика к получателю.

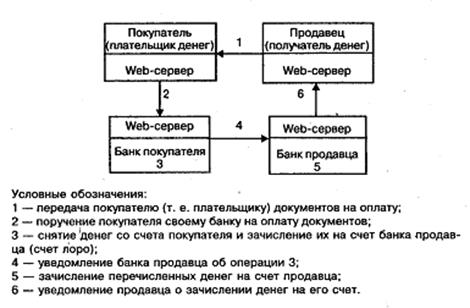

В электрических системах таковой перевод сопровождается протоколом электрического платежа. Этот процесс также просит наличия некого денежного института, соотносящего данные, которыми стороны обмениваются в платежном протоколе, с настоящим перемещением валютных средств. Таковым денежным институтом может служить

Набросок 6 – Участники электрических платежей

Обычно банки исполняют в платежных протоколах две роли: эмитента (взаимодействующего с плательщиком) и эквайрера (взаимодействующего с получателем платежа). Не считая того, платежной системе нужен судья для разрешения возникающих споров.

систематизация моделей электрических платежей

· Прямые/непрямые системы электрических платежей.

Различаются зависимо от наличия/отсутствия прямой связи меж плательщиком и получателем. В непрямой системе платежная операция совершается ее зачинателем и ее участниками являются лишь он сам и заказ либо телеграфный перевод. Большая часть современных систем дает прямой метод платежа.

· системы заблаговременно оплаченных/текущих/отложенных платежей.

Различаются зависимо от того, в которой момент времени зачинатель платежа считает платеж завершенным и в которой момент времени средства вправду изымаются у плательщика. Заблаговременно оплаченные платежи подобны платежам наличными, а текущие и отложенные платежи довольно сходны по собственной природе: в обоих вариантах юзеру нужно иметь некоторый «счет» в банке, и платеж постоянно совершается методом пересылки некой «формы» от плательщика получателю (чека, слипа кредитной карты, др.). Их даже можно соединить в единую систему платежей, подобных чекам. Таковым образом, мы подходим к еще одной вероятной систематизации…

· Системы — аналоги наличных средств и системы — аналоги чеков.

Но деление электрических платежных систем на две эти группы было в ходу в 1996-1998 годах. сейчас оно уже несколько устарело и на данный момент спецы склонны подразделять системы на наиболее детализированные группы — по механизмам воплощения электрических платежей:

1. модель систем хранимых сумм (аналог электрических монет, кредитных карт и наличных средств):

системы хранимых сумм разрешают юзерам загружать средства с их банковских счетов на принадлежащие юзерам инструменты — смарт-карты (устройства, в каких электрическим образом на интегрированном чипе закодирована хранимая сумма) либо PC-файлы. При совершении покупки при помощи таковых инструментов поначалу происходит проверка наличия на их нужной суммы, потом данная сумма отнимается от текущего остатка покупателя и прибавляется к хранимой сумме «поставщика». Смарт-карты имеют доп достоинства: портативность, возможность совершать покупки и пополнять «счет» как по сети, так и в оффлайне, аутентификация при помощи генерируемой при любом использовании неповторимой «цифровой подписи» и др. Примерамиявляются: Common Electronic Purse Specification (CEPS), European Electronic Purse (EEP), Mondex, Proton, Visa Cash, WorldPay. PC-файлы хранят валютные суммы конкретно на индивидуальном компьютерном устройстве (компе, телевизионной приставке, PDA) в зашифрованном файле, защищенном известным юзеру паролем и не требуют специального аппаратного обеспечения. Примерами являются: Globe ID Payment System, Millicent, NetBill.

Набросок 7 – Модель систем хранимых сумм

2. модель систем электрических чеков:

тогда как настоящие чеки несколько утратили свои позиции за крайние годы, электрические чеки все еще имеют довольно обширное распространение, так как являются фактически полными аналогами настоящих чеков, сохраняя все их достоинства (к примеру, требуют ограниченной инфы о получателе), но при всем этом применимы для электрических платежей в области B2B и также не нуждаются в неотклонимом онлайновом режиме плательщика в момент покупки. Примерами являются: Mandate II, eCheck.

Набросок 8 – Модель систем электрических чеков

3. модель систем электрических валютных транзакций:

в данной нам группы обычно еще больше разных спецификаций, чем в прошлых 2-ух. Эта модель сама по для себя быть может разбита на несколько групп: по содержанию транзакций (кредитовые, дебетовые, просто записи), сфере деяния (к примеру, бизнес-транзакции), видам спонсоров (банки, провайдеры) и зависимо от того, употребляется ли в процессе транзакции некоторый посредник — электрической коммерции. В отличие от прошлых 2-ух категорий, любая из этих систем реализует определенный сценарий транзакций, включающий обработку заказов, платежей, аннотации, процедуры и протоколы для перевода средств меж счетами. Не считая того, невзирая на то, что данная система просит онлайнового режима от плательщика, получатель платежа может находиться в оффлайне (что только прибыльно исходя из убеждений издержек). Сюда относятся разные платежные среды, системы обмена электрическими данными/сообщениями, протоколы и др. Примерамиявляются: BidPay, BillPoint, Q-Pass, i-Escrow, CyberCash, EDI Messages, Opening Buying on the Internet (OBI), Internet Open Trading Protocol, Java EC Framework.

Набросок 9 – Модель систем электрических валютных транзакций

В истинное время системы электрических платежей можно поделить на последующие виды:

· системы интернет-банкинга

· Процессинговые центры электрических платежей (веб-эквайринг)

· Электрические платежные системы

· Веб-банкинг

3.3. системы интернет-банкинга.

Электрический банк

Веб-банкинг

—

Дистанционное банковское сервис (ДБО)

содержит в себе

Главные методы ДБО в хронологическом порядке их возникновения можно представить так: телефон-клиент, банк-клиент, интернет-банкинг, WAP/PDA-банкинг, SMS-управление, мобильный банкинг.

Современные интернет-технологии разрешают банкам значительно убыстрить и упростить документооборот, сократив размер картонной работы. Управление счетом через Веб дозволяет не только лишь сберегать время, да и приносит приметную выгоду. Так, некие банки понижают тарифы на операции через веб, остальные вводят фиксированную ставку за операцию, а третьи — единую плату за хоть какое число платежных поручений, что в особенности прибыльно для корпоративных клиентов.

Исходной формой интернет-банкинга в Рф сделалось обширное внедрение систем «клиент«, позволяющих удаленно, из кабинета конторы, совершать платежи со счета, передавая платежные поручения по прямому каналу с банком либо через веб по защищенному каналу. Веб-банкинг — наиболее совершенная модификация систем клиент-Банк. Сохраняя все плюсы предшественника, веб-банкинг имеет доп достоинства для клиентов банка:

· нет необходимости ставить доп ПО на комп;

· клиент имеет возможность получать оперативную информацию о состоянии собственного банковского счета;

· весь обмен документами меж клиентом и банком осуществляется в электрическом виде, и от клиента не требуется предоставления подтверждающих документов на картонных носителях;

· взаиморасчеты меж клиентом и банком проводятся в режиме настоящего времени.

Все имеющиеся системы можно поделить на три группы:

1. системы, способности которых ограничены предоставлением клиенту инфы о состоянии его счетов.

2. системы, дозволяющие производить удаленное управление счетами — внутри- и межбанковские переводы, оплату коммунальных услуг, покупку/продажу безналичной валюты, оплату телекоммуникационных услуг и пр. Таковых систем, на текущий момент, большая часть.

3. К третьей группы относятся системы, дозволяющие клиенту получить в онлайне фактически весь комплекс банковских услуг, включая кредитование, операции с ценными бумагами и управление личными деньгами.

В связи с разным программным обеспечением, применяемым в банках для воплощения веб-банкинга, в истинное время, для оптимизации и масштабности взаимодействия операторов связи с банками в сфере обеспечения веб-платежей, получили обширное распространения процессинговые центры электрических платежей.

веб-банк

—

.

Виртуальное общение с банком осуществляется в интерактивном режиме — через веб-сайт банка. Для работы в системе нужно подключить эту услугу в кабинете банка и иметь возможность выхода в веб через совместимый браузер (пользующийся популярностью браузер Internet Explorer не самых старенькых версий этому условию удовлетворяет заранее). Управление счетом может быть из хоть какой точки мира, с хоть какого компа, присоединенного к Вебу. Подключение и сервис в Интернет-банке, как правило, бесплатное.

· Возможность полного управления счетами и картами из хоть какой точки, где есть веб.

· Стоимость услуг ниже, чем в отделении банка, либо совсем отсутствует.

· Секундное выполнение большинства операций.

электрический средства с 1-го счета на иной;

· располагать валютные средства на депозитный счет;

· снимать наличные в разных валютах;

· получать детализированные выписки по счету;

· заказать платежную карточку и остальные банковские продукты;

· получать различного рода справочную информацию.

3.4. Процессинговые центры электрических платежей (интернет-эквайринг).

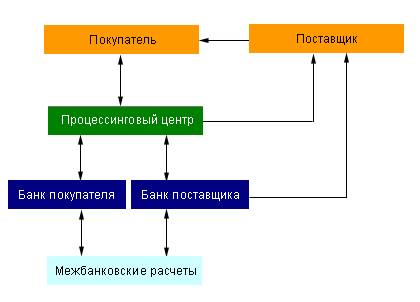

Процессинговые центры электрических платежей представляют собой некоторый посреднический сервис — шлюз меж поставщиком продуктов либо услуг, желающим принимать платежи на собственный банковский счет через веб, и банком, предоставляющим услуги интернет-банкинга. Таковым образом, поставщику не нужно заключать огромное количество договоров на сервис в сфере Интернет-банкинга с несколькими десятками банков, эту роль берут на себя процессинговые центры, что дозволяет очень улучшить проведение платежей.

В истинное время, процессинговые центры сотрудничают не только лишь с банками, да и с разными системами электрических платежей, превращаясь, таковым образом, в всепригодный платежный веб-шлюз. Компании довольно заключить контракт с одним из таковых процессинговых центров, чтоб получить возможность принимать платежи средством банковских пластмассовых карт независимо от эмитента, через электрические платежные системы, средством почтовых переводов и пр.

Набросок 10 – веб-эквайринг

Оплата покупок кредитной картой медлительно, но правильно заходит в нашу жизнь/становится привычкой. Обычно, эквайрингом называется услуга, позволяющая организациям применять банковские карты, как средство оплаты за свои продукты и услуги.

Эквайринг вначале был основан на банковской системе. С развитием систем безналичных платежей данная ситуация мало поменялась. Возникли новейшие системы и способности перевода валютных средств. Услугу эквайринга сделалось вероятным оказывать с применением различных электронно-платежных систем, веб-банкинга и т.д. Наиболее того, его сделалось вероятным оказывать в сети веб. Этот вид эквайринга называется – Веб-эквайрингом.

В этом важную роль сыграл веб. Он дозволил убыстрить процесс обмена информацией и скорость течения бизнес-процессов. Веб изменил сам бизнес: веб употребляют и как средство обмена информацией и как основную среду для ведения бизнеса. В Вебе работают на фондовых и денежных биржах, работают магазины, оказывают платные услуги и т.д. Веб-пространство — это новенькая финансовая система и ему необходимы свои инструменты.

веб-пространство презентабельно новенькими перспективами для торгово-розничного компании:

— количество покупателей неограниченно — возможными покупателями являются все юзеры сети. Это как минимум доп Доход от вербования доборной аудитории;

— информационные технологии и программные разработки разрешают совершить полный процесс сделки от исследования продукта/услуги до приобретения в автоматическом режиме;

— упрощение бизнес-процессов уменьшает издержки;

— информация о товаре/услуге/компании и сам продукт/услуга доступны круглые сутки;

— географическое месторасположение компании не принципиально.

— бесспорное преимущество перед соперниками;

— инноваторский стиль компании;

— расширение сервиса для покупателей;

— мощный повод для маркетинговой кампании;

Если вы задумываетесь о выведении бизнеса в веб, то вопросец Веб-эквайринга будет первым в рейтинге. Как произвести оплату продукт веб-магазину, географически находящемуся за 10-ки либо сотки км?

Методов оплаты довольно – от обычных до инноваторских. веб-коммерсанты стремятся применять как можно больше методов. Это обоснованно рвением реализовать продукт, а на пути не обязано стоять никаких препядствий перед покупателем. Принципиально учесть, что клиент стремится к модели наличного расчета

Любой денек возникают новейшие методы оплаты и любой денек исчезают не получив широкого распространения. Разглядим самые пользующиеся популярностью из их.

Наличный расчет.

Исходя из убеждений покупателя это самый надежный метод произвести оплату покупку. Может быть в случае если торговец и клиент находятся в одном городке. Совпадение такое довольно изредка, кроме Москвы и Санкт-Петербурга. клиент может прийти в кабинет либо произвести оплату курьеру, доставляющему продукт. Почти всегда приходится доплачивать за услуги курьера. К тому же не перевелись на Руси «шутники» — нередки случаи «неверных вызовов». Исходя из убеждений торговца, работа по предоплате удобнее и надежнее.

Наложенный платеж

. Дозволяет произвести оплату заказ на почте в момент его получения. К огорчению, это один из самых накладных методов оплаты — при наложенном платеже стоимость заказа на 30-40% больше, чем при остальных методах оплаты. Оплата наложенным платежом вероятна лишь при условии доставки почтой по Рф.

Банковский перевод

. При оплате банковского перевода взимается комиссионный сбор банка за перевод валютных средств, который составляет в среднем 3% от цены заказа. Перевод идет некоторое количество дней, так что продукта к моменту зачисления средств может уже не оказаться на складе.

Почтовый перевод

. Данный метод наращивает стоимость продукта на 10%. Срок перевода валютных средств по почте -от 1-ой до 2-х недель. Из преимуществ почтового перевода можно выделить широкую сеть почтовых отделений и простота использования. При всем этом земля деяния данного метода оплаты ограничена границами страны.

Кредитная карта

. Обычный и удачный метод оплаты для хозяев карт. Кредитные карты – это более всераспространенный инструмент банковской системы, имеет широкий диапазон внедрения во всем мире. Но в Рф данный банковский продукт не имеет широкого проникания в массы. Банки утверждают о каждогоднем росте количества юзеров пластмассовых карт, но главный рост дают так именуемые «зарплатные проекты». Еще один нехороший факт – высочайший уровень мошенничества с пластмассовыми картами. В связи с сиим явлением, активные веб-покупатели предпочитают остальные формы оплаты — Webmoney, Yandex.Средства и др.

Электрические (цифровые) средства

. электрические средства возникли в сети с целью обеспечения наибольшего удобства при веб-расчетах с учетом недочетов существовавших методов оплаты. электрические средства работают в электронно-платежных системах (ЭПС) – это система моментальных денежных расчетов меж веб-пользователями при покупке-продаже продуктов и предоставлении услуг через веб.

Самой всераспространенной на местности Рф является русская компания «WebMoney Transfer». И она же считается самой надежной посреди веб-покупателей. В категорию платежных систем также входят русские Yandex.Средства, MoneyMail и остальные. Достоинства электрических платежных систем:

— оплата в хоть какое время суток и денька недельки. Электрические средства можно перечислить хоть в 3 часа ночи 1 января;

— отсутствие территориальных ограничений. электрические средства можно перечислить в всякую точку земного шара по одному тарифу – 0.8% от суммы.

— перевод средств происходит мгновенно. Электрические средства перечисляются резвее, чем передать их из рук в руки.

— комиссия, при переводах, ниже банковской либо равна ей.

— обеспечение полного контроля за платежами и высочайшей сохранности.

— анонимная регистрация и внедрение.

ЭПС обширно всераспространены в Вебе и интенсивно употребляются в главном, лишь веб-пользователями. количество юзеров ЭПС в Рф вырастает параллельно распространению веб. Выбирая тот либо другой вариант веб-эквайринга, сначала нужно исходить из предпочтений покупателя, а не предпочтений торговца.

3.5. электрические платежные системы.

Главным различием электрических платежных систем от процессинговых центров будет то, что в качестве расчетной единицы выступают не настоящие средства, а виртуальные валюты. Т.е. процесс ввода-вывода средств в платежных системах сводится к купле-продаже данной нам виртуальной валюты. Большая часть русских электрических платежных систем не являются финансовыми организациями, так как таковая деятельность денежной не является. С одной стороны, это дозволяет платежной системе понизить издержки, связанные с официальным ведением банковской деятель, с иной стороны не дозволяет вести всеполноценных юридически незапятнанных денежных отношений меж участниками системы.

Главными преимуществами таковых систем по сопоставлению с классическими методами воплощения платежей являются:

· возможность вступления в платежную систему физическим лицам;

· мобильность;

· возможность зачисления и вывода средств несколькими методами;

· обилие методов взаимодействия с платежным терминалом;

· относительная комфортность проведения микроплатежей;

· возможность использования доп сервисов в рамках платежной системы.

К недочетам электрических платежных систем в современных русских критериях следует отнести:

· неразвитую инфраструктуру хранения и трансферты электрических средств;

· зависимость юзеров от аппаратных средств и коммуникаций;

· некие платежные системы находятся вне правовой зоны;

· низкую сохранность;

· конфиденциальность.

Набросок 11 – Схема электрических платежных систем

При этом конфиденциальность и сохранность можно отнести и к преимуществам, при разработке платежной системой соответственных критерий, но рост количества киберпреступлений отталкивают возможных юзеров. Все эти индивидуальности платежных систем накладывают свою специфику по отношению к их развитию, взаимодействию с поставщиками продуктов и услуг, также пользователями.

Тема 4. ИНСТРУМЕНТАРИЙ СОВРЕМЕННЫХ ПЛАТЕЖНЫХ СИСТЕМ

_______________________________________________________

4.1. Главные понятия и принципы внедрения пластмассовых карт.

4.2. Платежные схемы.

4.3. электрические чеки.

4.4. Электрические наличные.

_______________________________________________________

4.1. Главные понятия и принципы внедрения пластмассовых карт

Пластмассовая карта

—

.

Пластмассовая карта представляет собой пластинку обычных размеров, определённых эталоном ISO 7810 (Идентификационные карты) ID-1 формат, (85,6мм х 53,9мм х 0,76мм), изготовленную из специальной, устойчивой к механическим и тепловым действиям пластмассы

Пластмассовые карты, выпускаемые эмитентами, различаются и по целям выпуска, и по технологии производства, и по технологии расчетов. Это является предпосылкой множественной систематизации находящихся в воззвании пластмассовых карточек (см. рис. 12).

Набросок 12 – систематизация банковских карточек

1. Материал, из которого сделаны карточки. В истинное время фактически повсеместное распространение получили пластмассовые карточки. Но для идентификации держателя карточки нередко употребляются бумажные (картонные) карточки, запаянные либо запрессованные в пластиковую пленку. Если карточка употребляется для расчетов, то с целью увеличения защищенности от подделки используют наиболее совершенную и сложную технологию производства карт из пластика.

В отличие от железных карт пластик просто поддается тепловой обработке и давлению (эмбоссированию), что очень принципиально для персонализации карты перед выдачей ее клиенту.

2. метод записи инфы на карту. Самой ранешней и обычной формой записи инфы на карточку было и остается графическое изображение. Сначала на карту наносились лишь фамилия, имя держателя карты и информация о ее эмитенте. Позднее на всепригодных банковских карточках был предусмотрен эталон подписи, а фамилия и имя стали эмбоссироваться (механически выдавливаться). Эмбоссирование позволило резвее оформлять операцию оплаты карточкой, делая оттиск на ней слипа. информация, эмбоссированная на карте, мгновенно переносится через копировальную бумагу на слип. В целях борьбы с мошенничеством могут употребляться слипы и без копировального слоя, но метод переноса эмбоссированной на карте инфы, в сути, остался прежним – механическое давление.

Штришок-кодирование. Запись инфы на карточку при помощи штрих-кодирования применялась до изобретения магнитной полосы и в платежных системах распространения не получило.

Изобретение в конце 60-х годов автоматических аппаратов выдачи наличных средств сделали революцию и в карточном бизнесе. Для того, чтоб таковыми аппаратами могли воспользоваться держатели карточек, на оборотную сторону карточки стали наклеивать полоску из магнитной пленки, на которой обычно в закодированном виде записывается номер карточки, срок ее деяния и ПИН держателя карточки. В неких системах на магнитной полосе может записываться также какая-нибудь иная информация.

Магнитная запись является одним из самых всераспространенных на нынешний денек методов нанесения инфы на пластмассовые карты. В особенности популярна она в платежных системах. Но по прошествии 15-20 лет выяснилось, что магнитная полоса уже не обеспечивает нужного уровня защиты инфы от мошенничества и подделок. Наиболее надежным способам записи инфы оказался чип (от англ. Chip – кристалл с интегральной схемой) либо микросхема. Карточки с чипом также весьма нередко именуют смарт-картами либо умственными картами. Но таковая карточка на порядок дороже, чем карточка с магнитной полосой. Только в крайние годы, когда вред от мошенничества с магнитными картами в интернациональных платежных системах возрос в несколько раз и продолжает расти, они получили обширное распространение.

Виды пластмассовых карт:

—

карты со штрих-кодом

(идентифицирующим элементом служит штриховой код, аналогичный коду, используемому для маркировки продуктов);

На лицевой стороне карточки обычно указываются

— логотип банка-эмитента,

— логотип платежной системы,

— номер карточки (1-ые 6 цифр — код банка, последующие девять — банковский номер карточки, крайняя цифра — контрольная),

— срок деяния карточки, имя держателя карточки.

На обратной стороне размещается штрих-код, предвидено пространство денька подписи.

— магнитные карты, либо карты с магнитной полосой.

Магнитная полоса размещается на оборотной стороне карты и состоит из 3-х дорожек: две дорожки предусмотрены для хранения информацию

На лицевой стороне карточки обычно указываются

— логотип банка-эмитента,

— логотип платежной системы,

— номер карточки (1-ые 6 цифр — код банка, последующие девять — банковский номер карточки, крайняя цифра — контрольная),

— срок деяния карточки, имя держателя карточки.

На обратной стороне размещается магнитная полоса, предвидено пространство денька подписи.

— микропроцессорные карты

— носителем инфы является микросхема, которая размещается на лицевой стороне карты.

Другие элементы карты размещаются также.

Виды микропроцессорных карт:

—

имеющие микросхему памяти в качестве запоминающего устройства. Размер памяти таковой карты — от 32 б до 16 Кб. память быть может реализована в 2-ух видах:

ППЗУ (ЕPROM) — программируемое неизменное запоминающее устройство, которое допускает однократную запись и неоднократное считывание;

ЭСППЗУ (ЕЕРROМ) — электронно — стираемое программируемое запоминающее устройство, допускающее и неоднократное считывание, и неоднократную запись.

—

представляют собой микрокомпьютеры и содержат все надлежащие главные аппаратные составляющие: центральный машина — комплекс технических средств, предназначенных для автоматической обработки информации в процессе решения вычислительных и информационных задач) (либо вычислительной системы) которое делает арифметические и логические операции данные программкой преобразования инфы управляет вычислительным действием и коор и многоуровневую систему памяти.

3. Категория клиентуры, на которую ориентируется эмитент. Рядовая карточка создана для рядового клиента.

Серебряная карточка именуется бизнес-картой (Business Card) и предназначена не для личных лиц, а для служащих организаций, уполномоченных расходовать в тех либо других границах средства собственной компании.

Золотая карточка создана для более состоявшихся, богатых клиентов.

В системах «Виза» и «Европей» есть карточки, которые могут употребляться лишь в банкоматах для получения наличных средств и в электрических терминалах: «Electron Visa», «Cirrus/Maestro». Они действуют в границах остатка на счете, по ним, как правило, держателю карты кредит не предоставляется, и потому они могут быть выданы хоть какому клиенту независимо от уровня его обеспеченности либо кредитной истории.

4.2. Платежные схемы

Платежных схем существует большущее огромное количество. Начиная с «биржевой» (при которой остаток по рублевому карточному счету раз в день корректируется по курсу бакса на ММВБ), и, кончая «кредитно-сберегательной». Новейшие платежные схемы будут возникать до того времени, пока в карточном бизнесе будет длиться конкурентность меж эмитентами, потому что в хоть какой платежной системе эмитент имеет право давать своим клиентам всякую схему, только бы он впору и сполна рассчитывался со своими партнерами-конкурентами.

Невзирая на обилие платежных схем, большая часть западных профессионалов делят их на две огромные группы, выставленные на рис. 13.

Набросок 13 – систематизация платежных схем

1. Кредитная схема предугадывает нулевой начальный остаток на карточном счете. Все операции с карточкой записываются на , который держатель карточки должен погашать на определенных критериях. Конкретно определением более симпатичных критерий погашения кредита разные эмитенты стараются привлечь массового юзера карт.

2. Дебетная схема принципно различается от кредитных. Сущность дебетной карты в том, что проведенная по ней операция в этот же денек списывается (дебетуется) с банковского счета клиента. Если сумма операции превосходит остаток по счету, то операция не проводится. естественно, что для дебетных карт требуется авторизация по каждой операции. Зато сводится к минимуму риск появления несанкционированного кредита.

естественно, авторизация каждой операции при большенном их количестве невообразима, если торговец будет звонить по телефону. Но операции выдачи наличных средств, которые требуют авторизации независимо от сумм, на Западе уже издавна проводятся при помощи банкоматов. Предстоящее развитие коммуникационных сетей позволило создать последующий шаг: оборудовать особыми устройствами для считывания карт и магазины. Конкретно такое развитие технических средств и коммуникаций содействовало широкому распространению дебетных карт.

Практически для дебетных карт не нужен особый карточный счет, так как неважно какая операция сходу относится на обыденный счет клиента, будь он депозитный, текущий, сбер либо какой-либо иной. Если же счета нет, то раскрывается особый карточный, на который вносятся средства под будущие расходы.

Проведение расчетов с внедрением пластмассовых карт

нужно отметить, что неважно какая платежная система с внедрением магнитных карт основывается, до этого всего, на организации бесперебойных и надежных безналичных расчетов меж ее участниками. При всем этом пластмассовая карта является только инвентарем данной нам организации.

Простым примером является карточка, выпускаемая одной компанией, в личном случае банком.

Цель выпуска таковой карточки быть может различной:

· организация наиболее стремительных и комфортных для клиентов расчетов;

· уменьшение размера применяемой в расчетах наличности и, как следует, понижение цены операций;

· вербование новейших и «привязывание» имеющихся клиентов;

· рвение не отстать от соперников;

· отработка новейшей, наиболее прогрессивной «безбумажной» технологии;

· разгрузка центрального кабинета банка либо компании от наплыва клиентов;

· престиж и реклама собственной компании (банка) на пластмассовых карточках, которые клиенты употребляют не только лишь как средство платежа, да и как признак определенного общественного статуса и т.п.

В таковой системе безналичных расчетов три главных участника, представленных на рисунке 14.

В таковой системе безналичных расчетов три главных участника, представленных на рисунке 14.

Набросок 14 – Главные участники безналичных расчетов

В банковской системе пт обслуживания быть может не только лишь магазин, да и отделение банка, а предоставляемой услугой – выдача наличных средств. Пункт обслуживания представляет слип эмитенту и на его основании получает валютное возмещение в безналичной форме. Эмитент выставляет счет держателю карточки и кредитует его, потом получая от него оплату. В почти всех платежных схемах эмитент автоматом взимает сумму операции со счета держателя карточки на основании его подготовительного поручения. Такое предварительное поручение либо разрешение обычно вносится в контракт, заключаемый меж эмитентом и клиентом при выдаче крайнему карточки.

В обозначенной схеме принципиальное пространство занимает вопросец контроля за непревышением суммы покупок над остатком по счету, также блокирования операций с украденными (утерянными) картами.

Исходя из этих суждений, эмитент обычно вводит функцию авторизации. Фактически постоянно авторизационный центр только подтверждает возможность либо невозможность оплаты запрошенной суммы данной карточкой. По этим же суждениям сохранности и потаенны вклада в авторизационном запросе не бытует имя держателя карточки и его остаток на счете.

Из вышеизложенного вытекает два принципиальных вывода. Во-1-х, карточный бизнес состоит из 2-ух тесновато взаимосвязанных и взаимозависимых частей: клиенты-держатели карточек и коммерческая сеть, в какой данные карточки принимаются в качестве платежного средства. В связи с сиим в наиболее прибыльной ситуации посреди иных коммерческих компаний находятся конкретно банки, так как у их есть и то, и другое. Во-2-х, 1-го банка, даже весьма огромного, для сотворения конкурентоспособной системы недостаточно, желательно объединение нескольких банков. Не считая всего остального, это также дешевле и эффективней для самих банков. Так возникает необходимость в карточке с единым заглавием, символом и сделанная в едином эталоне, которая, тем не наименее, имеет типичный и логотип выпустившего ее банка.

Но в таковой межбанковской ассоциации нужно связывающее звено – организация, которая проводила бы расчеты меж эмитентами. Ведь клиент 1-го банка может придти за покупкой в магазин, обслуживаемый остальным банком. И в этом случае все заинтересованы, чтоб оплата карточкой не попросту свершилась, да и все расчеты были произведены очень стремительно. Это можно выполнить, лишь имея единый центр, обрабатывающий операции, другими словами осуществляющий процессинг. Таковая центральная процессинговая компания может делать в платежной системе к тому же остальные принципиальные функции, к примеру, авторизацию. Таковым образом, в развитую платежную систему входят банки-эмитенты карт, банки-эквайреры – «обладатели коммерческой сети», работающие с магазинами (от англ. Acquirer), магазины и остальные сервисные точки, расчетные банки, центральная и связанные с ней региональные компании, обрабатывающие операции (процессинговые компании) [7, c. 189]. Но самое основное в платежной системе – клиенты — юзеры карточек, так как конкретно они, в той либо другой форме, оплачивают содержание других участников системы.

Таковым образом, в согласовании со схемой 1 на рис. 15, при формировании большой платежной системы, имеют пространство последующие информационные и валютные потоки:

Набросок 15 – Проведение расчетов с внедрением пластмассовых карт

· Право эмитировать пластмассовые карты, обслуживаемые данной платежной системой.

· Держатель карты открывает в банке эмитенте особый банковский счет и заключает с ним контракт на сервис — получает банковскую карту.

· Держатель карты, желая получить продукт, услуги либо наличные средства, предоставляет в POS либо вставляет в банкомат карту (если нужно вводит собственный ПИН-код).

· POS либо банкомат производит авторизацию карты.

· В случае удачного окончания процедуры авторизации POS-терминал либо банкомат выдает держателю карты слип/квитанцию; держатель карты получает продукт, услуги либо наличные средства; банковская карта ворачивается обладателю карты.

· В конце всякого денька POS передает в денек информацию, сформировывает итоговые данные для проведения взаиморасчетов меж банками – участниками платежной системы и доводит их до всех участников расчетов.

· Участники расчетов производят погашение обоюдных обязанностей, появившихся при проведении операций с внедрением пластмассовых (банковских карт).

· согласовании с вышеприведенной схемой, в различных направлениях движутся денежные средства и документы.

При большенном объеме операций в платежной системе создается несколько процессинговых центров, чтоб разгрузить центральную процессинговую компанию от излишних информационных потоков, а расчетный платежной системе происходит не только лишь перевод средств клиентов, да и движение комиссий, взимаемых учреждениями, участвующими в цепочке, так как вся работа строится на коммерческой базе. При всем этом взимание комиссий в операциях получения наличных средств принципно различается от оплаты покупок в магазинах. Для магазинных операций в системах вводится так именуемая плата за обмен (interchange fee). Ее цель – восполнить банку-эмитенту период меж списанием суммы в пользу магазина и ее оплатой держателем карточки.

Право их использования. Выдача карточки клиенту предваряется открытием ему счета в банке-эмитенте и, как правило, внесением клиентом неких средств на этот счет. Выдавая карточку, нрав этих гарантий зависит от платежных возможностей, предоставляемых клиенту и закрепляемых классом карточки. клиент должен уплатить банку в связи с проведением операций, неотклонимую минимальную сумму погашения долга и новейший остаток задолженности.

продукты и услуги, предоставленные по карточкам;

· распространение стоп-листов (перечней карточек, операции по которым по тем либо другим причинам на нынешний денек приостановлены);

· рассмотрение заявок торговых организаций на присоединение к системе расчетов, анализ кредитоспособности новейших и уже имеющихся торговцев, проверку торговцев, подозревающихся в мошенничестве;

·

Процессинг торговых счетов состоит в переносе данных с картонного счета на магнитную ленту для введения в систему информационного обмена и «реализации» этих сумм банку-эмитенту.

Не считая того, деятель, то они могут быть делегированы эквайером спец сервисным организациям – процессинговым центрам.

Выполнение эквайерами собственных функций тянет за собой расчеты с эмитентами. Любой средства (также, может быть, средства, возмещающие выданную наличность) должны быть потом перечислены эквайеру этими эмитентами. Оперативное проведение взаиморасчетов меж эквайерами и эмитентами обеспечивается наличием в платежной системе расчетного банка (1-го либо нескольких), в каком банки — члены системы открывают корреспондентские счета.

Внедрение дебетовой магнитной карточки приводит к необходимости on-line авторизации каждой сделки в хоть какой точке обслуживания платежной системы. Для операций с кредитной карточкой авторизация нужна не во всех вариантах, но, к примеру, при получении средств в банкоматах она также проводится постоянно.

Процессинговый центр – спец сервисная организация –обеспечивает обработку поступающих от эквайеров (либо конкретно из точек обслуживания) запросов на авторизацию и/либо протоколов транзакций – закрепляемых данных о сделанных средством карточек платежах и выдачах наличных. Для этого центр ведет базу данных, которая, а именно, содержит данные о банках – членах платежной системы и держателях карточек. Центр хранит сведения о лимитах держателей карточек и делает запросы на авторизацию в том случае, если банк-эмитент не ведет своей базы (off-line запрос в банк-эмитент авторизуемой карточки. Разумеется, что центр обеспечивает и пересылку ответа банку-эквайеру. Не считая того, на основании скопленных за денек протоколов транзакций процессинговый центр готовит и рассылает итоговые данные для проведения взаиморасчетов меж банками-участниками платежной системы, также сформировывает и рассылает банкам-эквайерам (а, может быть, и конкретно в точки обслуживания) стоп-листы. Процессинговый центр может также обеспечивать потребности банков-эмитентов в новейших карточках, осуществляя их заказ на заводах и следующую персонализацию, также иметь базу для технического сопровождения и ремонта POS-терминалов и банкоматов. Необходимо подчеркнуть, что разветвленная платежная система может иметь несколько процессинговых центров, роль которых на региональном уровне могут делать и банки-эквайеры.

Еще один источник сообщений – электрические документы, которыми обмениваются банки-участники с расчетным банком, а, может быть, и друг с другом при постоянном проведении взаиморасчетов.

Коммуникационные центры обеспечивают субъектам платежной системы доступ к сетям передачи данных. Внедрение особых высокопроизводительных линий коммуникации обосновано необходимостью передачи огромных размеров данных меж географически распределенными участниками платежной системы при авторизации карточек и в остальных вариантах.

Таковым образом, схема карточных расчетов в базе собственной подразумевает наличие 3-х отдельных договоров:

· Меж торговцем и предъявителем карты – о продаже продуктов и услуг;

· Меж банком и обладателем карточки – о возмещении банку суммы, уплаченной торговцу по операции с кредитной карты;

· Меж банком и торговцем – о согласии крайнего принимать карточку к оплате .

С организационной точки зрения ядром платежной системы является основанная на договорных обязанностях ассоциация банков. Для удачного функционирования платежной системы нужны и спец нефинансовые организации, осуществляющие техно поддержку обслуживания карточек: процессинговые и коммуникационные центры, центры технического обслуживания и т.п.

Процессинговые центры являются технологическим ядром платежной системы. Поддержание надежного, устойчивого функционирования платежной системы просит наличия существенных вычислительных мощностей в процессинговом центре (либо центрах – в развитой системе) и развитой коммуникационной инфраструктуры, так как процессинговый центр системы обязан иметь возможность сразу обслуживать довольно огромное число географически удаленных точек. Не считая того, неминуема также маршрутизация запросов, что еще больше ужесточает требования к коммуникациям. Разумеется, что для действенного решения изложенных заморочек нужно внедрение высокопроизводительных сетей передачи данных. Со структурной точки зрения сеть передачи данных при всем этом становится внутренним неотъемлемым элементом платежной системы.

Юридические дела меж банками-эквайерами и предприятиями розничной коммерческой сети строятся на базе контракта. Любая платежная система разрабатывает свои требования к такому договору. Но практика работы по эквайрингу выделила некие общие принципы и положения, которые непременно должны быть учтены в договоре. Сущность контракта состоит в том, что системы предоставляет право предприятию принимать к оплате карточки данной платежной системы с соблюдением определенных требований. В свою очередь он обязуется в установленные сроки возмещать предприятию суммы проведенных операций по карточкам данной системы, удерживая для себя оговариваемую плату в виде процента от возмещаемых сумм. Все эти позиции и должны быть тщательно отражены в договоре.

Работа с предприятиями по приему карточек к оплате является сложным делом, исходя из убеждений организации. Сложность заключается основным образом в том, что кассиры магазинов и остальных коммерческих компаний не только лишь не подчиняются банку, да и, как правило, не имеют соответствующей подготовки для работы с банковскими карточками.

Эту делему пробуют решить несколькими методами. Нужно приготовить ординарную и доходчивую аннотацию для кассиров. нужно провести основательное обучение кассиров. Но, как правило, 1-го обучения бывает недостаточно: кассиры изменяются, что-то могут запамятовать, время от времени лучше проводить переподготовку.

Третьим направлением работы с предприятиями является постоянная рассылка по компаниям писем с важной новейшей информацией, касающейся приема карточек.

Еще одной формой работы, которая рекомендуется некими платежными системами, является постоянное инспектирование торговых точек с целью выявления недочетов в обслуживании либо нарушении инструкций. К огорчению, инспектированию у нас в стране пока не уделяется подабающего внимания, хотя оно, по признанию почти всех профессионалов, является весьма действенным средством не только лишь увеличения дисциплины кассиров, да и определения тех точек обслуживания, где потенциально высок риск мошенничества.

4.3. электрические чеки

Электрические чеки (дебетовые системы) представляют собой электрические эквиваленты картонных чеков.

Электрический чек

представляет собой

.

Электрический чек также является указанием плательщика банку перечислить средства и выдается получателю платежа, который должен предъявить его в стороны торговец при помощи цифровых сертификатов, как и при использовании протоколов SET, может провести аутентификацию плательщика и его банка.

электрический чек подается покупателем обычно электрической почтой торговцу, который является получателем валютного платежа. Торговец предъявляет чек в продукт покупателю на дом. Схема расчета при помощи электрического чека показана на рис. 16.

Набросок 16 — Схема расчетов за покупку продукта электрическим чеком

Наиболееизвестныечековыесистемыразработаныконсорциумом FSTC ( Financial Services Technology Consortium) икомпанией Cyber. Система компании CyberCasch является дополнением электрического бумажника для кредитных карт и может аналогично употребляться при проведении расчетов (кроме обработки реквизитов чека — эта функция производится банком). Система компании FSTC, представляющей собой консорциум банков и клиринговых центров, предугадывает внедрение электрической цифровой подписи как при оформлении чека, так и при индоссировании (совершении передаточной надписи). юзер системы может использовать чек как единый платежный инструмент, отвечающий требованиям разных продавцов. Планы компании предугадывают полную интеграцию систем межбанковских расчетов и системы платежей в Вебе.

Электрический расчетный чек имеет преимущество перед картонным расчетным чеком, которое состоит в том, что плательщик может закодировать номер собственного счета личным открытым ключом банка, скрыв его таковым образом от торговца (получателя средств).

4.4. Электрические наличные

Электрические средства – это перевод валютных средств со счета на счет, начисление процентов по вкладам и остальные передачи средством передачи электронных сигналов без роли картонных носителей. электрические средства употребляются банками и фирмами, которые имеют возможность получить разрешение на перечисление валютных средств от плательщика и договариваются о критериях платежа с получателем средств. Перевод средств меж банками проходит с внедрением обыденных банковских сетей.

Обычная схема перевода электрических средств банками приведена на рис. 17.

Набросок 17 — Схема платежа электрическими средствами